养老金新动向

这两天,个人养老金制度成为大家关注的热词。个人养老金具体是什么?跟过往的养老金比,有什么不同?对我们的生活、投资有什么影响?居民能领取多少退休金等成为了大家的热议话题。针对这样的情况,下面一文读懂个人养老金制度。

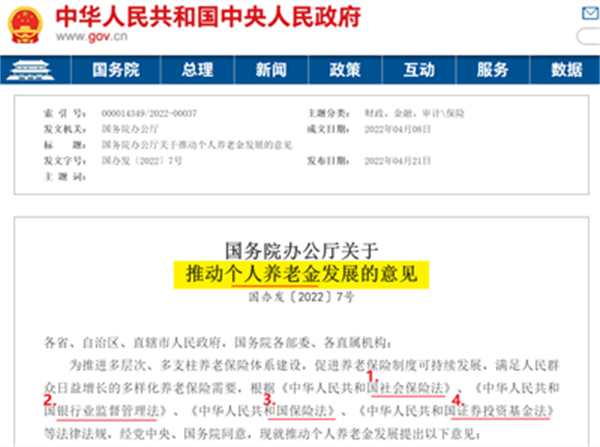

我国养老保障体系“三大支柱”

经过多年发展,我国已初步建立起包括基本养老保险(第一支柱)、企业(职业)年金(第二支柱)、个人商业养老保险(第三支柱)的养老保险体系。

基本养老保险

基本养老保险,是国家根据法律、法规的规定,强制建立和实施的一种社会保险制度,是我国正在完善的城镇职工养老保障体系的“第一支柱”。

在这一制度下,用人单位和劳动者必须依法缴纳养老保险费,在劳动者达到国家规定的退休年龄或因其他原因而退出劳动岗位后,社会保险经办机构依法向其支付养老金等待遇,从而保障其基本生活。基本养老保险与失业保险、基本医疗保险、工伤保险、生育保险等共同构成现代社会保险制度,并且是社会保险制度中最重要的险种之一。

企业年金

企业年金,属于“第二支柱”,又称企业退休金或雇主年金。是指在政府强制实施的公共养老金或国家养老金制度之外,企业在国家政策的指导下,根据自身经济实力和经济状况自愿建立的,为本企业职工提供一定程度退休收入保障的补充性养老金制度。

企业年金是对国家基本养老保险的重要补充,在实行现代社会保险制度的国家中,企业年金已经成为一种较为普遍实行的企业补充养老金计划,又称为企业退休金计划或职业养老金计划,并且成为所在国养老保险制度的重要组成部分。

个人商业养老保险

个人商业养老计划,属于“第三支柱”,是自己缴费、自己退休后消费,是一种自我保障,既不存在其他缴费者,也不存在再分配的问题,是个人理财规划的结果,是指个人或家庭,为了自己或家庭成员年老后的消费,在其具有劳动能力时,将其收入的一部分以各种方式进行储蓄和投资的一种养老计划。

凡可用于居民养老支出的财务资源,例如居民存款、养老理财、养老基金、养老保险等,都属于第三支柱养老保险的范畴。

某些国家,为了鼓励居民或公民为自己养老而储蓄、投资,往往会给予符合特定条件的个人养老计划一定的税收优惠。

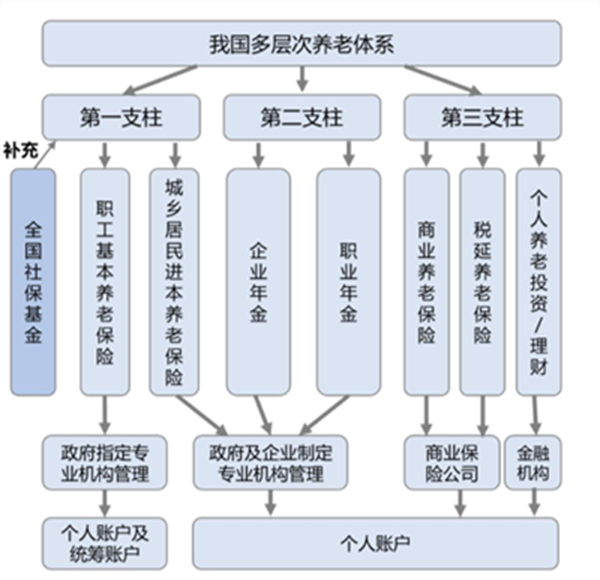

现阶段压力

对于我国的养老保障体系,第一支柱承担了主要保障责任,覆盖近10亿人,但支出压力日益加大,替代率呈现下降趋势,目前已降至45%,低于国际劳工组织55%的警戒线水平。第二支柱规模很小,仅覆盖约5600万人。第三支柱长期处于起步阶段,发展缓慢,占比过低,对养老保障的支撑明显不足。

从2020年数据看,我国三大支柱占养老金资产的比重分别为60%、30%和10%,结构上过度依赖第一支柱,二三支柱发展相对不足。同期,美国三大支柱占比分别为10%、58.2%和31.8%,就美国而言,养老保障体系主要靠第二支柱和第三支柱。

这时可能很多人都会觉得,既然第一支柱保障有限,能不能大力发展第二支柱企业(职业)年金呢?综合情况来看,可能性也不大。

因为企业年金需要企业和个人共同缴费,而我国企业在第一支柱的缴费负担已经很重,大幅高于国际水平,没有余力再投保企业年金,加上国家并未出台强制要求,故而第二支柱的渗透率很低。

第一支柱勉力维持,第二支柱空间有限,要做大做强我国养老保障体系,唯有依赖第三支柱发力。

随着全球老龄化的发展,全球老年人的比例在2050年将达到21%,并且随着现代医学的发展,人的寿命也越来越长,所以老龄社会是不可避免的全球浪潮,而中国的老龄化发展更在世界前列,这也意味着劳动力缺乏的压力将越来越大。

劳动力不够就需要用延迟退休来缓解压力,人社部在2017年宣布将于2017年底推出延迟退休方案,经过5年过渡期,在2022年正式实施,目前确定的方案是渐进式延长、以小步快跑的方式逐步推行延迟退休。但这也意味着这个政策见效很慢,更多是为未来社会而准备,当务之急要改变养老制度的难题,就要大力发展第三支柱,基于此类背景,个人养老金制度更加具有必要性。

个人养老金制度

基本要点

参加对象:参加城镇职工基本养老保险或者城乡居民基本养老保险的劳动者均可自愿参与。

资金来源:缴费由参加人个人承担,实行完全积累,享受税收优惠,每人每年缴费上限12000元。

账户设立:个人养老金实行个人账户制度,参加人通过个人养老金信息管理服务平台(人社部建立)建立个人养老金账户,每人仅能开立一个账户,用于个人养老金缴费、归集收益、支付和缴纳个人所得税。个人养老金账户是享受税收优惠政策的基础,具体优惠政策由国家统一制定。

资金投向:参加人可自主选择购买符合规定的银行理财、储蓄存款、商业养老保险、公募基金等金融产品。参与个人养老金运行的金融机构和金融产品由相关金融监管部门确定,并通过信息平台和金融行业平台向社会发布)

提取原则:实行封闭运行。参加人①达到领取基本养老金年龄②完全丧失劳动能力③出国(境)定居④或者具有其他符合国家规定的情形,可以按月、分次或者一次性领取个人养老金,领取方式一经确定不得更改,除此之外情形, 不得提前支取。领取时,应将个人养老金由个人养老金资金账户转入本人社会保障卡银行账户。参加人死亡后,其个人养老金资金账户中的资产可以继承。

对比区分

一、与个税递延型商业保险对比

1.账户制

目前试点地区个税递延型养老保险运行是“个人投保、企业安排”模式,缴费时由企业代扣代缴,导致投保人不能独立地以纳税人的身份在任何地点和时点实现自由购买,退税也较为麻烦。而此次实行的是账户制,归属于个人的 账户,完全由个人在账户里进行操作,在灵活性、个性化、适应性上都具有优势。

2.适用人群

目前试点地区个税递延型养老保险适用人群仅包括三类人群:①个体工商户、承租承包经营者;②个人独资企业的 投资者以及合伙企业的合伙人;③领取工资薪金及获得连续性劳务报酬的个人。不包含灵活就业人员和失业人员;而个人养老金账户制,只要交基本养老保险都可以适用。

3.投资范围

目前试点地区个税递延型养老保险只能投资商业养老保险产品,而个人养老金账户制可以购买银行理财、储蓄存款、 商业养老保险、公募基金等多种多样的金融产品。

二、与自己购买理财产品对比

1.税收优惠

目前个人理财或市面上的绝大多数的养老理财,都缺少税收优惠属性。而个人养老金明确是有个人所得税的递延优 惠政策,对于中高收入人群而言,递延个税政策有很大的吸引力。

2.长期投资

个人理财自由支配度高,很难真正实行长期投资策略,也就难以尽享长期投资的复利效应。而个人养老金账户是封 闭运行,除去几种特殊情况外,是不能支取的,强制的进行长期投资,规避人性的弱点,尽享复利效应。

3.政府背书

个人理财面临的市面的理财产品种类繁多,很难做到保值增值的安全性。而个人养老金投资的理财产品都是经过国 家精心筛选过后兼具安全性和收益性的理财产品,长期投资更安心。

你会买个人养老金吗?

结合以上解析,相信大家已经对个人养老金有了基本的理解,那么这个个人养老金更适合哪一类人群呢?你是否在这类人群中呢?

既然个人养老金具备投资属性,那我们就要考虑它对于我们自身情况而言是否划算,毕竟它的时间跨度很长,通常在投资回报率以及资金流动性上,很难比得过金融市场上的其他理财产品。

现在我们就假设这笔钱是一笔长期存款,存款期限为30年,目前按M2-GDP计算的话,现在的通货膨胀率大约在7%左右,也就是说这笔投资每年至少要有7%的收益率,才能保证本金亏损,很明显个人养老金很难做到,毕竟如果要满足这样的投资回报比那也是对金融市场的一种扰乱了。

但是个人养老金有个非常大的优势在于可以免个税,那么这对于中高收入人群来说不失为一种“避税”的好方式。

再假设你的年收入在20万左右(即15000*13),当你的收入减去各种专项扣除后,再减去这12000的养老金扣除,一年下来可以少交大概1200左右的个税。从投资回报率来看几乎达到10%;当收入达到100万,一年可以节省4000个税,相当于获得年化30%的投资回报率。收入越高,个税越高,那么减免的个税越多,相当于投资回报率也越高。

但是当你的收入低于15万(即12000*13),只能少交350块左右的个税,相当于投资回报率甚至不到3%。而这样的回报率,普通的银行理财也能达到并且也无需30年这样的跨度,所以就没有太大必要了。基于此项计算方式,我们可以大致认为:

如果你的税前年收入超过20万,那你可以选择每个月存这1000块养老金,因为它带来的个税减免远远优于通货膨胀率,并且时效性很快,但如果你的年收入低于15万,这个热闹可能不太适合你!

那又有人要说了,“我的年收入刚好在15-20万之间该不该买呢?”那就要看你自己的想法了。

冒昧一问:你的年收入达到20万了吗?

当国务院发布关于个人养老金制度的意见时,网络上也随之出现许多不同的声音。但一代人有一代人的责任和抱负,一代人有一代人的使命和担当。站在不同的历史节点,倾听历史的回音,我们会很明显的感受到,尽管历史背景和社会环境在不断更迭,但一以贯之的依然是人们心中的热血和担当,或许在接下来的发展中,我们都将身处于“现代化”和“老龄化”的“斗争”中,但我们不能躲,也躲不掉!

走进传家

传家服务中心,由建邺区司法局作为主管单位,作为全国首家法律服务产业园——河西•建邺法律服务产业园的法律替代服务项目。以社区为基本立足点,通过免费为社区居民提供法律法规宣讲、法律咨询服务,维护市民的合法权益,免费帮助社区、企业和群众运用法治思维、法治方式分析解决问题,化解社会矛盾纠纷。使更多市民能够依法维护自身的财富、权益,保障家庭传承的和谐稳定。传家以专业的团队、认真的态度,在《民法典》时代背景下通过风险解析、传承规划、订立遗嘱的方式,全方位的为广大群众解决社会矛盾,化解家庭纠纷,让遗嘱传承、财富规划、居住权设立等科学合规的工具走进千家万户。

执行编辑/配图:杜婷婷

校对:姜梅捷

审核:顾宇飞

编辑/排发:陆格格